- アスリンクとは

- 企業向け提供サービス

- 支援機関向け提供サービス

デット・エクイティ・スワップ(Debt Equity Swap:DES)とは、『デット(債務)/エクイティ(株式)/スワップ(交換)』。

つまり、債務との交換で株式を発行することで、過剰債務に陥っている企業を再建させる手段のことを言います。

債務者のメリット

・過剰債務を減らし、資本を増やすことになりますので、債務超過が解消できます。

・財務体質の改善や、健全化が期待できます。

・配当負担は生じますが、利益を圧迫する有利子負債が減少します。

・資本金が増加するため、信用が高まります。

債権者のメリット

・債権者は、債務者の株式を取得することになりますので、株主として積極的関与が可能となります。

・経営者のモラルハザードを、抑制できるようになります。

・再建が成功すれば、株式の売却益や配当収入が得られます。

デット・エクイティ・スワップは、中小企業において、『役員借入金の出資に対して株式を出資する』というパターンでよく使われています。 具体例を挙げて説明してみます。

甲法人が、その法人役員であるAさんに1,000万円借入を行っていたとします。(役員借入金)

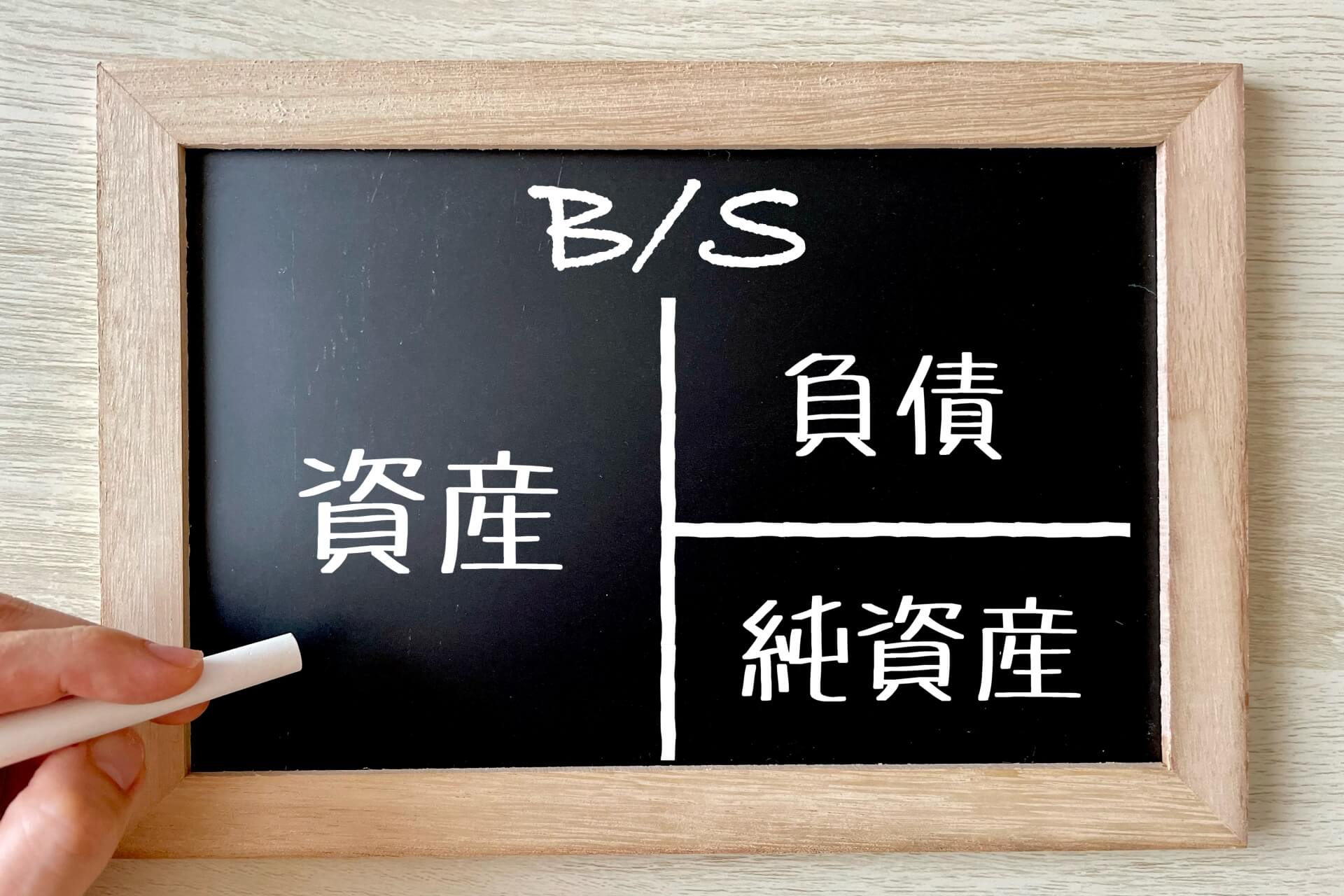

Aさんはその貸付金(甲法人側から見ると借入金)をもって甲法人に出資をし、1,000万円分の株式を得ます。すると、甲法人の財務諸表の状態が改善されていることが分かります。

DESを活用すれば債務が減少し、資本が増加することになるため、債務者側である会社にとってはバランスシートが改善されるだけでなく、対外的にも金融機関などの債権者に対して改善した財務諸表を提出できるなどのメリットがあります。

建設業や運送業など事業を行うにあたり、資産要件のある許認可が必要な場合、このDESを活用して資産要件をクリアするということも検討してもいいのではないでしょうか。

また、中小企業においては、先代の社長との間で役員借入金が存在すると、事業承継の後に先代の社長から役員借入金の返済を突然請求されるなど、しばしば役員借入金の処理で問題になるケースもあります。このような場合は事業承継の前に、このDESを使って役員借入金を整理することもできます。

デット・エクイティ・スワップの手続きには、現物出資型と金銭出資型の2種類があります。

【 現物出資型 】

債権者が債権を現物出資するDESで、債権者と会社側でDESの実行を合意したうえで、第三者割当増資の手続きを実施します。

こちらは、一般的なDESの方法です。

【 金銭出資型 】

債権者が現金を払い込むDESで、債務者は払い込まれた現金を借入金の返済に充てます。

この場合、現物出資型の手続きの他、現金による債務の弁済手続きを実施しなければなりません。

擬似DESとも呼ばれる方法です。

このように、会社役員(特にオーナー役員)が会社への貸付金が膨らんできた際に、よく検討されるのが役員借入金のDESです。

メリットが非常に大きい分、税務上の取扱いなど実行する際にはさまざまな注意点がありますので、ご検討の際は、専門家への相談を行うことをおすすめいたします。

コンサルタントからの一言